Inflation & Immobilien 2021 - Schützen Sie sich | Brauner Baufinanzierung

von Thomas Brauner

Inflation und Immobilien: Baufinanzierungen, Baukredite, Bauvorhaben

Was ist Inflation?

Die Frage “Was ist Inflation?” taucht in jeglichen Finanzierungs- und Kreditzusammenhängen immer wieder auf. Was bedeutet Inflation? Wir erklären Ihnen diesen so häufig gebrauchten Begriff lateinischen Ursprungs. Die meisten Menschen kennen das Phänomen der Inflation nur sehr flüchtig oder sie kennen Inflation nur aus ihren alten Schul- oder Geschichtsbüchern. Manche erinnern sich an die Erzählungen ihrer Großeltern und Urgroßeltern. Diesen war vor allem die Hyperinflation in den Zwanzigern, der Zeit nach dem 1. Weltkrieg, ein trauriges Stück Erinnerung. Nach dem verlorenen Völkerringen musste Deutschland enorme Reparationszahlungen an die Siegermächte aufbringen. Die Wirtschaft in der jungen Weimarer Republik lag brach. Das Geld war auf einmal nichts mehr wert. Die Menschen in Deutschland kauften irgendwann für eine Million Mark ein Hühnerei, am Ende feuerten sie mit den wertlosen Banknoten die kargen Öfen an.

- Angebot innerhalb von 24h

- Vergleich und Beratung kostenlos

- Persönliche Beratung

- Terminvergabe Montag - Samstag

- Mehr als 300 Banken

- Keine "Schufa-Falle"

- Erfahrung aus über 500 Baufinanzierungen

Einfach. Schnell. Mit optimalem Ergebnis für Ihre Baufinanzierung. UND SO FUNKTIONIERT ES:

1) AnfrageKostenfrei und unverbindlich Online, per Telefon oder mit Terminvereinbarung.

1) AnfrageKostenfrei und unverbindlich Online, per Telefon oder mit Terminvereinbarung. 2) BankenvergleichAlle Banken, Sparkassen und Versicherungen im Vergleich.

2) BankenvergleichAlle Banken, Sparkassen und Versicherungen im Vergleich. 3) VertragVertragsangebot erhalten und unterzeichnen.

3) VertragVertragsangebot erhalten und unterzeichnen. 4) AuszahlungDarlehen freigeben und Überweisung erhalten.

4) AuszahlungDarlehen freigeben und Überweisung erhalten.

Beispiel: Inflation & Wertverfall

Es sollte letztlich vielen Menschen bekannt sein: Inflation beschreibt im Allgemeinen, dass die Preise von und für Güter(n) und Dienstleistungen anwachsen und damit die Kaufkraft der Bevölkerung sinkt. Wie wird die Inflationsrate angegeben? Die Inflationsrate wird immer in Prozent angegeben. Was beschreibt die Inflation? Die Inflation beschreibt die Steigerung des Preisniveaus; dies geschieht vor allem pro Jahr (auch per annum genannt).

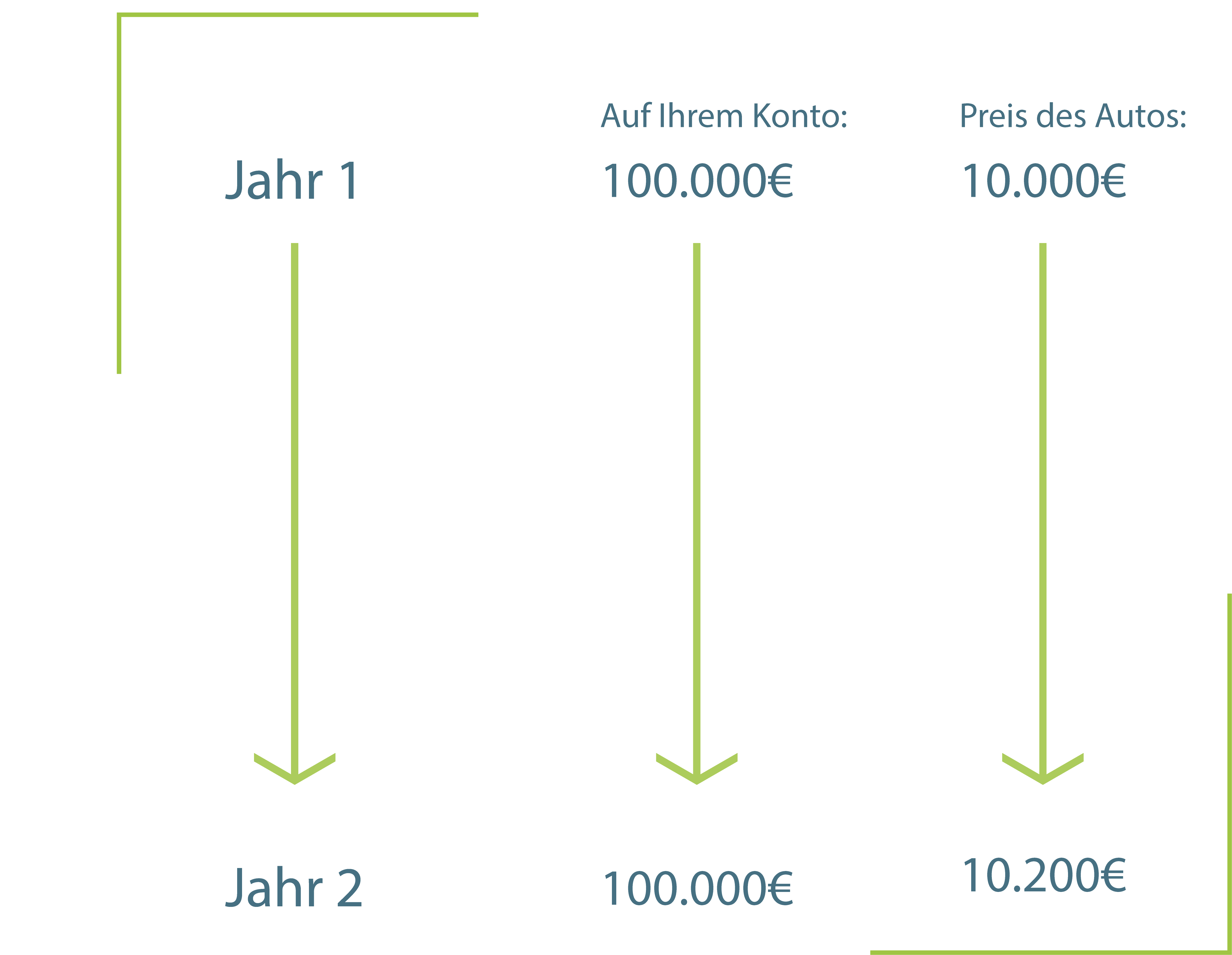

Folgendes Beispiel zeigt die Auswirkungen der Inflation auf:

Annahme: Sie verfügen über 100.000 Euro auf Ihrem Bankkonto. Zur Vereinfachung ignorieren wir in dieser Modellrechnung Faktoren wie Zinsen, Kontogebühren, Führungskosten und ähnliches. Bei einer Inflation von 2 % hätten Sie nach einem Jahr immer noch 100.000 Euro auf Ihrem Konto: am Geldbestand ändert die Inflation nämlich nichts. Was beschreibt die Inflation dann? Die Inflation beschreibt lediglich das Preisniveau und den damit einhergehenden Geldverfall. So kommt es, dass nach einem Jahr mit 2 % Inflation ein Auto, welches zuvor 10.000 Euro gekostet hat, plötzlich 10.200 Euro kosten würde. Obwohl Sie also den exakt gleichen Betrag auf Ihrem Konto haben, ist dieser auf einmal weniger wert: Ihre Kaufkraft ist von 100.000 Euro auf 99.800 Euro gesunken: Sie können mit dem gleichen Kontostand folglich weniger “in der Realität” kaufen.

Inflation 2024: Wie beeinflusst die Teuerung Ihr Bauvorhaben 2024?

Gerade bei Bauvorhaben muss man die Teuerung und Wertminderung des Geldes immer im Blick haben. Schließlich bezahlen Sie Ihren Bau ja mit Geld. Ganz gleich ob Sie die gesamte Summe aus eigener Kraft aufbringen können oder ob Sie eine Baufinanzierung in Anspruch nehmen müssen: Inflation ist und bleibt ein Faktor!

Was tat die Bundesregierung in den letzten beiden Pandemiejahren in puncto Inflationsausgleich? Um die Schäden der Corona-Krise 2020 / 2021 zu minimieren, verabschiedete die Bundesregierung zahlreiche Hilfspakete und Prämien. Was bringen die Corona-Hilfspakete? Den Menschen steht durch diese Pakete mehr Geld zu Verfügung, welches Sie allerdings aufgrund der Maßnahmen nicht ausgeben können. Eine paradoxe Situation. Droht nach der Auflösung der Corona-Beschränkungen also eine starke Inflation? Müssen wir im Jahr 2024 und in den folgenden Jahren mit einer enormen Inflation rechnen? Dies entscheidet sich unter anderem durch Maßnahmen der EZB (dazu später mehr). Wie wirkt sich die Inflation auf Ihre Baufinanzierung aus? Dies lässt sich nicht pauschal beantworten. Thomas Brauner ist Ihr Experte für Inflationsfragen bei Immobilien und hat Antworten auf all Ihre Fragen in diesem Bereich.

Schutz vor Inflation 2024: Immobilien als Inflationsschutz?

Immobilien gelten als klassischer Schutz vor der Inflation. Ein Haus ist nicht nur im metaphorischen Sinne massiv und ein Fels in der (finanziellen) Brandung. Warum schützt ein Haus vor Inflation? Das liegt vor allem daran, dass bei hohen Inflationsraten auch die Immobilienpreise steigen. Die Preise für Häuser und Eigentumswohnungen schießen schlichtweg in die Höhe. Diese Entwicklung auf dem Immobilienmarkt korreliert: während es also auf der einen Seite eine enorme Geldentwertung durch die Inflation gibt, steigt der Preis von Immobilien enorm an. Relativieren sich beide Effekte möglicherweise auch? Ja, im Optimalfall relativieren sich diese beiden Effekte. Ist es von Vorteil, eine Immobilie bereits zu besitzen? Ja, falls Sie bereits eine Immobilie besitzen, haben Sie den Vorteil, dass Ihre Immobilie an Wert gewinnt bzw. bereits an Wert gewonnen hat. In diesem Kontext empfehlen wir Ihnen einen Blick in unseren Wohnatlas 2024.

Wie wirkt sich die Inflation auf meine Restschuld aus? Falls Sie bereits eine Baufinanzierung abgeschlossen haben, um Ihre Traumimmobilie zu realisieren, profitieren Sie quasi doppelt. Sie profitieren zusätzlich, weil Ihre Restschuld bei der Bank durch die Inflation ebenfalls an Wert verliert und es für Sie somit einfacher ist, Ihre Schulden zu tilgen. Die Inflation sorgt also ebenfalls für eine Wertminderung bei Verbindlichkeiten. Inflation gilt sozusagen für Soll und für Haben.

Auf der anderen Seite steht allerdings der Fakt, dass Investitionen oder Ausgaben, welche mit Ihrer Immobilie verbunden sind, ebenfalls teurer werden. Welche Kostenpunkte kann das betreffen? Beispielsweise steigen Renovierungen oder Reparationen ebenfalls im Preis; dies kann als Nachteil des Immobilienbesitzers in Zeiten der Inflation angesehen werden.

Sind Immobilien vor Inflation geschützt?

Gerade in aufgeregten Zeiten, in welchen nicht klar ist, ob (und wann) eine große Inflation bevorsteht, suchen viele Bürgerinnen und Bürger nach einem sicheren Hafen für ihr Vermögen. Die Menschen suchen nach einem finanziellen Anker, nach Halt und Sicherheiten. Ist das klassische Sparbuch hierfür noch eine Alternative? Leider muss diese Frage verneint werden. Das klassische Sparbuch bringt im Jahr 2024 den Sparern tatsächlich fast keine Zinsen mehr ein. Wenn die Inflation miteinberechnet wird, geht auf lange Sicht sogar Geld verloren. Was als tun gegen den Wertverlust durch Inflation?

In Inflationszeiten sind Immobilien immer sehr begehrt, da diese – ähnlich wie Rohstoffe (z.B. Gold, Kobalt, Kupfer oder Silber) – einen materiellen Wert darstellen und somit nicht an Wert verlieren. In Inflationszeiten bleibt der Wert Ihrer Immobilie folglich gleich, während der Wert Ihres Geldes sinkt. Welche Auswirkungen hat der Geldwertverlust auf Ihre Immobilie?

Dieser Geldwertverlust führt dazu, dass der Preis Ihrer Immobilie in Inflationszeiten stetig steigt; Ihre Immobilie stellt somit eine nahezu perfekte Wertsicherung dar. Der Volksmund spricht hier gerne vom “Betongold”. Zusätzlich zum Schutz vor Inflation bieten vermietete Immobilien eine sichere Einnahmequelle: gerade, wenn man sich die Wohnungsnot in Deutschland ansieht. Millionen Menschen suchen eine schöne Wohnung oder ein kleines Häuschen. Doch finden nichts.

Da gleichzeitg mit der Inflation im Normalfall auch das Einkommen steigt, können ebenfalls die Mieten erhöht werden. Die Mietpreisbreme ist seit Jahren im Grunde ein Papiertiger. Welche positiven Faktoren resultieren aus Vermietungen? Die zwei positiven Faktoren von vermietetem Eigentum sind folgende. Die Immobilie behält ihren Wert und Ihre Liquidität ist durch die permanenten Mieteinnahmen abgesichert. Was sind die Nachteile, wenn man vermietet? Negativ zu bewerten ist, dass Kosten anfallen. Ein Haus verursacht immer Kosten. Außerdem können die Investitionen in Immobilien teuer werden. Die Liste möglicher Kostenfaktoren ist lang. Muss z.B. eine Heizung repariert werden, ist diese Reparatur durch die Inflation deutlich teurer geworden. Ähnliches gilt bei Sanierungsarbeiten oder einem Hagelschaden.

2024: das perfekte Jahr für Ihre Baufinanzierung in Inflationszeiten

Falls eine starke Inflation in den kommenden Jahren nach Europa zurückkehren sollte und es dadurch zu einer enormen Preissteigerung kommen sollte, ist damit zu rechnen, dass die Notenbanken Gegenmaßnahmen treffen werden. Welche Gegenmaßnahmen zur Inflation treffen die Notenbanken? Als klassische Gegenmaßnahme seitens der Notenbank gilt die Erhöhung der Zinsen.

Was bewirkt eine Zinserhöhung? Durch die Erhöhung der Zinsen können sich die Bürger ein kleineres Finanzierungsvolumen leisten. Wozu führt ein kleineres Finanzierungsvolumen? Dadurch kommt weniger Geld in den Umlauf, und die Preise der Güter können nur noch langsamer ansteigen. Die Preise können dadurch sogar sinken. Ist weniger Geld im Umlauf für Vebraucher positiv? Ja, als Verbraucher ist dies in der Tat wünschenswert, da das eigene Vermögen langsamer an Wert verliert. Das Geld bleibt gewissermaßen “mehr wert”. Falls Sie jedoch darüber nachdenken, eine Baufinanzierung abzuschließen, eine Immobilie zu erwerben oder ein Eigenheim zu bauen, sind die Gegenmaßnahmen der Banken und die Erhöhung des Zinssatzes ein überaus negatives Instrumentarium.

Wie ist der Zins aktuell? Aktuell befinden sich die Zinsen auf einem Tiefpunkt. Wofür sorgen diese niedrigen Zinsen? Die niedrigen Bauzinsen, diese für Baufinanzierungen so positive Zinsentwicklung 2024, sorgen für potenziell sehr günstige Baufinanzierungen, die Ihnen langfristig helfen. SIE profitieren vom Immobilien-Markt, nicht der Markt von Ihnen! Teilweise können Sie sich Zinssätze von unter einem Prozent sichern!

Wie lange bleibt der Zins niedrig? Durch die Inflation könnten diese Top-Konditionen leider bald der Vergangenheit angehören: Zinssätze werden steigen und Ihre Baufinanzierung wird teurer werden. Mit der Gefahr der Inflation im Hinterkopf sollten Sie also nicht länger warten, sich um Ihre optimale Baufinanzierung zu kümmern. Wir beraten Sie gerne kostenlos. 2024 ist der richtige Zeitpunkt, um eine Immobilie zu erwerben und sich die überaus niedrigen Zinsen zu sichern. Auch ohne Inflation ist nämlich zu erwarten, dass die Zinsen in den kommenden Jahren ansteigen werden. Erhöht die Inflation die Wahrscheinlichkeit einer Zinserhöhung? Ja, die Inflation erhöht die Wahrscheinlichkeit für eine Erhöhung des Zinses. Dies gilt sogar als ziemlich sicher in der Finanzbranche.

Günstige Zinsen durch einen unabhängigen Vergleich!

- Kostenlose Beratung und Vergleiche

- Persönliche lebenslange Betreuung

- Kundenfreundliche Terminvereinbarungen. Wann haben SIE Zeit?

- Über 15 Jahre Erfahrung

- Ich vergleiche für Sie und Ihre Finanzierung über 220 Banken

- Terminvergabe innerhalb 48h. Kreditentscheidung innerhalb 48h.

Inflation: Langfristige Zinsbindung bei Baufinanzierungen sinnvoll?

Für Ihren optimalen Baukredit ist ein umfangreicher Vergleich ebenso unabdingbar wie eine langfristige Zinsbindung. Die Zinsen werden voraussichtlich deutlich steigen; wenn Sie in 10 Jahren einen Anschlusskredit suchen, z.B. bei der HypoVereinsbank, werden Sie wahrscheinlich deutlich schlechtere Angebote wahrnehmen müssen. Eine langfristige Baufinanzierung lohnt sich daher fast immer und schützt Sie vor der Erhöhung der Zinsen in Folge der Inflation.

Werden Baufinanzierungen mit einem festen Zinssatz vereinbart? Ja, Baufinanzierungen werden in der Regel mithilfe eines festen Zinssatzes vereinbart. Bleibt der Zinssatz unverändert? Ja, bei künftigen Schwankungen des Zinsniveaus bleibt jener Zinssatz unverändert. Die Festschreibung des Zinssatzes erfolgt stets für eine bestimmte Zeitdauer („Zinsbindungsfrist“). Wie lange wird die Zinsbindungsfrist vereinbart? Die Zinsbindungsfrist wird normalerweise für die Gesamtdauer eines Darlehens vereinbart. Alternativ kann sie auch für einen kürzeren Zeitraum vereinbart werden. Was ist der Vorteil für die Kreditnehmer? Die Kreditnehmer haben den entscheidenden Vorteil, dass sie für die Dauer der Zinsbindungsfrist eine gute Planungssicherheit haben, weil das sogenannte Zinsänderungsrisiko entfällt.

Inflation und Hauskauf 2024: Warum lohnt sich ein Hauskauf jetzt? Nach den langen Corona-Lockdowns, die der deutschen Wirtschaft stark zusetzten, ist im Sommer 2021 endlich Licht am Ende des Tunnels zu sehen: immer mehr Bürger sind geimpft. Die ersten Städte wagen es sogar, Einschränkungen zurückzunehmen. Auch dies kann Bauvorhaben positiv beeinflussen.

Wir finden Ihre günstige Finanzierung im Jahr 2024!

Warum gerade mit uns finanzieren?

Sie erhalten von uns eine günstige Finanzierung, die zu Ihnen passt. Wir vergleichen für Sie Angebote bei Banken, Sparkassen, Volksbanken sowie Bausparkassen und berücksichtigen auch KfW-Förderprogramme, Sonderaktionen der Banken oder regionale Besonderheiten. Die Nähe zu Ihnen hat für uns erste Priorität. Sie bekommen einen persönlichen Ansprechpartner, der sich ausschließlich um Ihre Bedürfnisse kümmert.

Was kostet unser Service ?

Ihnen entstehen keine Kosten. Die Kreditinstitute bezahlen uns, wenn wir eine Baufinanzierung erfolgreich an Sie vermitteln.

Wer sind unsere Finanzierungspartner?

Wir arbeiten mit über 300 Darlehensgebern, wie zum Beispiel Banken, Sparkassen und Volksbanken zusammen.

Eine Auswahl unserer Finanzierungspartner

- Sparkassen

- Volksbanken

- Sparda-Banken

- ING-DIBA AG

- DSL-Bank

- VR Bank Rhein-Neckar eG

- Sparkasse Vorderpfalz

- Sparda Bank Südwest eG

- Sparda Bank Baden-Württemberg eG

- Commerzbank AG

- KFW-Bank

- Allianz Lebensversicherungs-AG

- Alte Leipziger Bauspar AG

- AXA Konzern AG

- Barmenia Lebensversicherung a.G.

- Bausparkasse Mainz AG

- BHW Bausparkasse AG

- Baden-Württembergische Bank

- Credit Europe Bank N.V

- CreditPlus Bank AG

- Deutsche Bank AG

- DEVK Allgemeine Lebensversicherungs-AG

- Deutsche Kreditbank AG

- ERGO AG

- Gladbacher Bank Aktiengesellschaft von 1922

- Hannoversche Lebensversicherung AG

- Hanseatic Bank GmbH & Co. KG

- HypoVereinsbank (UniCredit Bank AG)

- Kreissparkasse Döbeln

- Kreissparkasse Köln

- Kreissparkasse München

- Volksbank Rhein-Neckar

- Wüstenrot

- PSD BANKEN

- PSD Koblenz eG

- PSD Bank Köln eG

- PSD Bank München eG

- Deutsche Apotheker- und Ärztebank

- Schwäbisch Hall

- u.v.a.

Inflation und EZB: Geldpolitik der EZB 2024 wirkt sich auf Inflation aus

Was ist das Ziel der EZB? Das Ziel der Europäischen Zentralbank (EZB) mit Sitz in Frankfurt am Main ist eine Inflationsrate von 2 % im Jahr. Konstanz und Kontinuität sind die Grundlagen für eine stabile Marktwirtschaft. Das liegt daran, dass die langsam steigenden Preise die Unternehmen und auch Privatpersonen dazu anregen sollen, Anschaffungen und Investitionen zu tätigen, statt diese aufzuschieben. So kommt die Wirtschaft in Schwung. Das Problem liegt jedoch darin, dass die EZB dieses Ziel seit Jahren nicht erreicht.

Warum steigt die Inflationsrate? Obwohl die EZB eine konstante Inflationsrate von 2 % anstrebt, lag sie in den letzten Jahren meist deutlich unter diesem Ziel. Nun stellt sich die Frage, wieso im Jahr 2024 mit einer Inflationsrate von rund 4 % gerechnet wird. Ein Grund dafür ist, dass die Bundespolitik mit ihren zahlreichen Rettungspaketen dafür gesorgt hat, dass sehr viel Geld in die Wirtschaft gepumpt wird. Es ist schlichtweg sehr viel Geld im Umlauf. Außerdem sorgt die EZB seit geraumer Zeit mit einem sehr niedrigen Leitzins dafür, dass Finanzierungen mit niedrigen Zinsen zur Verfügung stehen. Selten war es günstiger, sich Geld zu leihen.

Die EZB schafft es trotz ihrer überaus spendablen Geldpolitik (v.a. durch die niedrigen Zinsen) nicht, dass das Preisniveau bedeutend steigt. Falls eine starke Inflation in den folgenden Monaten und Jahren auftreten sollte, ist damit zu rechnen, dass die EZB nicht sehr viel gegen den Geldverfall unternehmen wird. Warum bleibt die EZB untätig? Ein Argument dafür könnte folgendes sein: da die Inflation in den letzten Jahren unter 2 % lag, kann sie für einige Zeit jetzt ja über dieser Marke liegen. Vielleicht ist das jedoch zu kurz gedacht. Zyklische und antizyklische Vorgänge in der Wirtschaft sind oft undurchsichtig.

Was bewirkt diese Zinsentwicklung? Mittel- und langfristig ist also mit einer Teuerung und einem Geldverfall zu rechnen. Manche Experten präferieren gar das AIT-Model, wo vorübergehend ein gewisser Überschuss an Inflation zugelassen wird. Im EZB-Rat sind diejenigen Experten, welche das sogenannte „Average Inflation Targeting“ präferieren, jedoch in der Minderheit. Der EZB-Chefvolkswirt, der irische Ökonom Philip Lane, steht dieser expliziten Strategie mit einem durchschnittlichen Inflationsziel durchaus skeptisch gegenüber.

Baustoffe: Inflation bei Stahl und Holz

Baustoffe verteuerten sich seit 2020 um über 80 Prozent. Auch dies liegt an Corona und der Inflation. Der “Baustellennotstand” ist leider kein seltener Anblick mehr in Deutschland. Viele Dachdecker haben schlichtweg keine Ziegeln mehr, viele Schreiner haben kein Holz mehr zur Verfügung, vielen Maurern und Fliesenlegern fehlt Mörtel und Beton. Die Preise für die Materialien sind schlichtweg zu stark gestiegen: während der Holzpreis im Juni 2020 noch unter 500 Euro gelegen hatte, lag er im Mai 2021 zeitweise bei über 1.250 Euro. Nicht nur der Holzpreis hat einen rasanten Anstieg erfahren, sondern auch andere Baumaterialien sind im letzten Jahr teurer geworden.

Da wir in einem arbeitstteiligen Wirtschaftssystem leben, werden aus den Sorgen der Handwerker und der anderen Unternehmer quasi automatisch auch die Nöte der Auftraggeber. Materialnot und Preisexplosion bleiben letztlich bei den Bauherren haften wie eine lästige Fliege. Was resultiert aus dieser Baustoffnot? Das Resultat ist, dass zahlreiche private Auftraggeber Standard-Bauverträge abschließen. Wofür werden solche Standard-Bauverträge abgeschlossen? Diese werden abgeschlossen für Sanierungen, für schlüsselfertige Häuser und für komplette Projekte mit verschiedenen Eigentumswohnungen.

Peter Hübner, der Präsident des Hauptverbandes der Deutschen Bauindustrie, findet dazu klare und mahnende Worte: “Die eklatante Baumaterialknappheit und die Preissteigerungen bei bestimmten Baumaterialien bereiten vielen Bauunternehmern Sorgen!” Thomas Brauner steht in exzellentem Kontakt zu Bauträgern und Bauherren, weshalb wir Sie auch zu diesem Themenkomplex umfangreich beraten können.

Corona & Inflation: Kommen neue Lockdowns?

Das leidige Thema seit März 2020: Corona. Covid-19. Das große C. Nun gut, der Einzelhandel war geschlossen, Urlaube waren quasi unmöglich und auch sonst warteten viele Menschen mit Ausgaben und Investitionen, da nicht sicher war, wie sich die Corona-Pandemie entwickeln würde. Zukunftsängste trafen und treffen auf Existenzängste. Nicht zuletzt auch wegen dem Gespenst der Inflation. Wozu führten Corona und Inflation? Das Resultat war und ist verhältnismäßig simpel: die deutschen Bürger sitzen 2024 auf riesigen Geldreserven, welche jetzt nur darauf warten, ausgegeben zu werden.

Dies geht freilich damit einher, dass weite Teile der Wirtschaft in den letzten Monaten und Jahren Verluste verzeichnen mussten. Ob Einzelhandel, Friseure, Piercings-Studios oder Gastronomie: zahlreiche Branchen hatten mit dem nackten Überleben zu kämpfen und müssen jetzt die Zeit effektiv nutzen, um die herben Verluste auszugleichen. Sie haben sicherlich bei Ihrem letzten Friseurbesuch bemerkt, dass die Preise für einen Haarschnitt merklich gestiegen sind. Das ist jedoch nicht nur beim lokalen Friseur der Fall, sondern auch in weiten Teilen der Wirtschaft zu verzeichnen.

Die Bundesregierung und das europäische Parlament haben versucht, mit Rettungspaketen, Steuervergünstigungen, Subventionen und anderen Wirtschaftshilfen den (auch inflationsbedingten) Corona-Entwicklungen entgegenzusteuern. Viele Unternehmen und Privatpersonen konnten nur durch diese Maßnahmen die Pandemie bis jetzt überstehen, doch die steigenden Preise führ(t)en dazu, dass Renovierungen und Bauprojekte auch beim Endkunden deutlich teurer wurden und werden.

Die Inflation hat also Auswirkungen auf viele Lebensbereiche und ist momentan am Anstieg der Preise verschiedener Produkte und Dienstleistungen zu erkennen. Für Sie gibt es allerdings verschiedene Möglichkeiten, sich vor der Inflation zu schützen. Thomas Brauner berät Sie gerne kostenlos zur Inflation.

Forward-Darlehen und steigende Zinsen bei Inflation

Wir verstehen nun: die Inflation hat stets Auswirkungen auf alle Lebensbereiche, und da die EZB eine Inflationsrate von 2 % anstrebt, ist es sehr wahrscheinlich, dass die Europäische Zentralbank auf eine zu hohe Inflationsrate reagieren wird (obwohl es auch Experten gibt, die das nicht möchten). Was ist eine klassische Gegenmaßnahme bei hohen Inflationsraten? Die klassische Gegenmaßnahme gegen eine zu hohe Inflationsrate ist das Anziehen der Zinsen. Bei höheren Zinsen ist es nämlich letztlich deutlich unattraktiver, sich Geld von der Bank zu leihen. Die Geldmenge nimmt langsamer zu und die Inflationsraten flachen ab.

Für Häuslebauer sind die Zinsen ein enorm wichtiger Teil der Baufinanzierung. Häuslebauer müssen schließlich immer die Zinssätze im Auge behalten. Daher fragen sich viele: Was gibt der Zinssatz an? Der Zinssatz gibt an, wie viel die Immobilienfinanzierung kostet – je höher die Zinsen, desto mehr bezahlen Sie der Bank für das “Leihen des Geldes” (Ihren Kredit). Sie sollten also die niedrigen Zinsen im Jahr 2024 nutzen, um sich den Traum vom Eigenheim verwirklichen. Schließlich ist es durchaus möglich, dass die Zinsen innerhalb der nächsten Monate deutlich steigen werden, und Sie einen Kredit mit schlechteren Konditionen abschließen müssen. Auch das ist Teil der Inflation.

Falls Sie sich die gegenwärtigen günstigen Konditionen für Ihr zukünftiges Bauprojekt sichern wollen, kann ein Forward-Darlehen eine interessante Option für Sie darstellen. Wieso macht ein Forward-Darlehen bei Inflationssorgen Sinn? Gegen einen Aufpreis können Sie sich nämlich die niedrigen Zinsen quasi reservieren und diese auch in einigen Jahren noch beanspruchen, obwohl die Zinsen auf dem Markt gestiegen sind. Ob sich ein Forward-Darlehen für Sie lohnt, erklären wir Ihnen gerne in einem kostenlosen Beratungsgespräch. Gerade die gegenwärtige Inflations-Situation erfordert Vorsicht und Expertise. Die Brauner Baufinanzierung versteht beides als Teil ihrer Firmenidentität.

Kommt es zu einer Inflation 2022?

Da die wenigsten Bundesbürger lange nicht über Urlaube nachdachten und auch sonst keine Möglichkeit fanden, ihr Geld in Innenstädten oder Einkaufszentren auszugeben, ist das viele neue, das viele verfügbare Geld noch nicht komplett in Umlauf: der Volksmund spricht vom “Sparstrumpf unterm Kopfkissen”.

Wie sich diese finanzielle Entwicklung in der folgenden Zeit entwickeln wird, ist nicht bzw. kaum seriös abzuschätzen. Ein mögliches und nicht unwahrscheinliches Szenario ist, dass viele Bürger in einen Kauf- und Konsumrausch verfallen werden: die Menschen möchte wieder shoppen gehen oder die Abende mit Freunden in einer Bar verbringen. Gerade im Sommer. Außerdem haben viele Unternehmen nach der Corona-Pandemie noch ein beträchtliches Minus auszugleichen. Zusätzlich hat der ein oder andere Konkurrent die Krise vielleicht nicht überstanden. Doch Konkurrenz belebt das Geschäft!

Diese Faktoren können in vereinter Form dazu führen, dass viele Unternehmen die Preise Ihrer Güter und Dienstleistungen erhöhen werden: Es kommt zur Inflation. Die Bürger werden die höheren Preise wiederum bezahlen, da sie einerseits nach der Pandemie viel Geld sparen konnten und andererseits das Bedürfnis haben, am öffentlichen Leben wieder teilzuhaben.

Top 10: Inflationsraten in Deutschland

Wir haben für Sie die Inflationsentwicklung in Deutschland recherchiert. Dies ermöglicht Ihnen einen Dekadenüberlick zu diesen wichtigen Baufinanzierungs-Faktoren:

2011: 2,1 %

2012: 2,0 %

2013: 1,4 %

2014: 1,0 %

2015: 0,5 %

2016: 0,5 %

2017: 1,5 %

2018: 1,8 %

2019: 1,4 %

2020: 0,5 %

2021 (Stand Juli): 2,3 %

Fazit zur Inflation

Es bleibt weiterhin ungewiss, ob die Inflationsrate stark steigen wird. Allerdings gibt es viele Anzeichen für eine hohe Inflationsrate (zumindest temporär). Auch renommierte Volkswirte der Bundesbank erwarten eine Inflation von bis zu 4 %. Nun gilt es, sich sinnvoll abzusichern und den Trend zu antizipieren.

Als klassischer Inflationsschutz bieten sich nach wie vor Immobilien an, da diese stetig im Preis steigen. Geld hingegen verliert an Wert. Baufinanzierungen machen in Zeiten von Inflation Sinn, da der Nennwert der Schulden auch der Inflation ausgesetzt ist und somit auch die Schulden an Wert verlieren.

Als Gegenmaßnahme gegen eine steigende Inflation kann mit steigenden Zinsen gerechnet werden. Was kann ich tun, um mich vor der Inflation zu schützen? Sichern Sie sich dahingehend die günstigen Konditionen im Jahr 2024 oder nutzen Sie einen Forward-Darlehen, um auch noch in einigen Jahren von den Niedrigzinsen zu profitieren.

Wie Sie sich mit einem Bauvorhaben vor der Inflation schützen können und ob sich ein Foward-Darlehen für Sie lohnt, erklären wir Ihnen gerne in einem persönlichen Beratungsgespräch. Thomas Brauner ist auch in Inflationszeiten Ihr zuverlässiger Ansprechpartner.